〒852-8012 長崎県長崎市淵町 12-18 登録番号 T 8810739030870

お気軽にお問合せください

定休日:水曜日

事前予約により時間外・定休日対応も可能

持ち家 or 賃貸住宅?

新着情報

| 2025 年 12 月 15 日 | お客さまの声 ; 2025年を公開しました。 |

|---|

| 2025 年 12 月 15 日 | 代表者ごあいさつを更新しました。 |

|---|

| 2025 年 12 月 15 日 | サービス価格につきましてを更新しました。(2026年01月改定) |

|---|

| 2025 年 12 月 15 日 | 事例紹介 ; 2025年 編集 / まとめ中 しばしお待ちください。 |

|---|

持ち家 or 賃貸住宅? どちらが得なのか…長い人生~住まいの考え方 老後に向け、メリット・デメリットを確認

持ち家 / マイホーム購入によって、家は資産となります。一方で、賃貸の場合は資産にはなりませんが、状況に応じて都度の引越しが可能。『自分自身 / 家族にとって、どちらが合っているのだろうか?..』。

本稿で、【持ち家】と【賃貸住宅】~それぞれのメリット・デメリットを皆さまと情報共有しながら、自分自身と家族に合う住まいの計画を立てていきましょう。

目次

Ⅰ ; 持ち家のメリット・デメリットを比較

Ⅱ ; 賃貸住宅のメリット・デメリットを比較

Ⅲ ; 持ち家 or 賃貸住宅、生涯住み続ける場合のコストを確認

Ⅳ ; 老後 / 生涯暮らすなら? 持ち家 or 賃貸住宅 どちらが安心?

Ⅴ ; 持ち家 or 賃貸住宅、それぞれ向いてる人は?(ライフスタイルの考え方)

まとめ

Ⅰ ; 持ち家のメリット・デメリットを比較

Ⅰ-A・『持ち家のメリット』とは?

マンション / 建売戸建てを購入、または注文住宅を建てることで持ち家を手に入れた場合に、どのような?メリットがあるのでしょうか。

【分譲マンション】の場合

物件にもよりますが、『設備・建具など、同等のスペースの平均的な賃貸物件に比べてグレードが高め』という点が一般的でしょうか。

物件によって『建具・内装材、キッチンなどを数種類の仕様から選べる』選択が可能。

【注文住宅】の場合

『購入予算に合わせて選ぶ』ことが可能となります。何よりも、持ち家は自分が所有するものですから、『間取りの変更など、将来のリフォームも自由 / 自在性の面でも優位性が大きい』といえます。

ファミリーの場合→『賃貸住宅は3LDKが主流』・・子どもが多い家庭など、部屋数が多い住まいを理想とするなら、持ち家のほうが選択肢が多くなります。そして、退職までに住宅ローンを完済する計画とし 老後の住居費の負担が抑えられるのはメリットです。

持ち家のメリット

・内装 ; 設備などハード面のクオリティが高め

・部屋数が多い物件は、賃貸に比べて充実度が高い

・間取り変更 / 設備交換などを自由にできる (自在性の面)

・退職までにローンを完済する計画で、老後の住居費の負担が軽くなる

Ⅰ-B・『持ち家のデメリット』とは?

では、持ち家のデメリットを考えてみましょう。

持ち家を所有することによって→『そこから簡単に、移動しにくくなる』ことは、場合によってはデメリットに感じられることでしょう。

「最寄り駅から徒歩03分~05分以内』など、販売しやすく / 賃貸しやすい物件を選んでおくことで、『住み替えしにくいというデメリットを、回避することが可能』となります…ただ、注意したい点として『転勤になった場合、家族が離ればなれになる』ケースを想定しておく必要があるといえます。

入居してからの一定期間は、《住宅ローン控除》が受けられます。ところが、その期間内に転勤になったと仮定すると→『家族と共に引越すと、住宅ローン控除が受けられなくなる』現状です。そのため、単身赴任を選ぶ世帯も多くあります。

他、『収入が減った場合に、住居費を減らしにくい』・『経年劣化による、家の補修や設備の交換が必要になる』・『固定資産税 ; 都市計画税がかかる』こと・・マンションの場合→『修繕積立金 ; 管理費 ; 駐車場代という、恒常的な出費がある』など、賃貸の場合にはない負担を考えておく必要があります。

件のマンションの場合→『管理費 ; 修繕積立金が年々上がるケース』もあります。また、物件によって 古くなり“スラム化”してしまうこともあろうかと..そうなる前に、→『修繕積立金が大幅に上昇する前に、新築に住み替える』ことによって、これらのデメリットは避けることもできるといえます。

持ち家のデメリット

・賃貸に比べ、簡単に引越せない

・住居費を下げられない場合もある

・メンテナンス / リフォーム費用がかかる

・固定資産税 ; 都市計画税がかかる

・マンションは修繕積立金 ; 管理費 ; 駐車場代が恒常的にかかる

Ⅱ ; 賃貸住宅のメリット・デメリットを比較

Ⅱ-A・『賃貸住宅のメリット』とは?

賃貸で暮らすメリットとしては、何よりも→『飽きたり嫌になったりした場合、すぐに引越せる身軽さ』といえます。設備の故障 / 老朽化~災害で被災した場合も『修繕などにかかる費用は、大家さん負担となります。

賃貸のメリット

・いつでも自由に、気軽に引越しができる

・設備の交換 ; 修理費用の負担をしなくてすむ

・収入の変化に合わせた、住居費のコントロールがしやすい

Ⅱ-B・『賃貸住宅のデメリット』とは?

では、持ち家と比べた場合の賃貸のデメリットを考えていきましょう。賃貸の場合、設備 ; プランは大家さん次第となるため、物件によって大きく違ってきます。特に古い物件の場合→『インターネット環境が整備されていない / コンセントの数が少ない /ブレーカーがすぐに落ちてしまう..』など、『毎日のストレス』としてのコメントもよくお聴きする現状です。

そして、重要視しておきたいのが《退職後》のこと。

賃貸住宅は、『一生家賃を払い続けるだけでなく、更新料がかかった場合~その月は支払額が増えます。また、更新のたびに保証人を用意しなければならないなど、退職後の住まいが不安定。特に保証人については、家賃保証は保証会社にお金を払うことで確保できても、年をとればとるほど身元

保証人が求められるケースが増えており、頼める人がいなければ賃貸契約の更新を断られることがあります」

賃貸のデメリット

・内装や間取り、設備などが自分で決められない

・一生、家賃の支払いが続く

・高齢になったとき契約を更新できないことがある

Ⅲ ; 持ち家 or 賃貸住宅、生涯住み続ける場合のコストを確認

持ち家と賃貸、それぞれに発生する支払いや費用についてみていきましょう。

入居後50年..いつ?どのような費用が発生するの?

【持ち家】の場合

・住宅ローンの返済

・メンテナンス / リフォーム費用

・固定資産税 / 都市計画税などの税金 など

【賃貸住宅】の場合

・家賃

・更新料(定期的な) など

【持ち家】にした場合or【一生賃貸住宅】の場合→『出費の面でトクをするのはどちらなのか?は、簡単に比較はできない』といえます。

『いくらの家を購入するのか?~いくらの家賃の家に住むのか?』により、総コストが違ってくるからです。

コスト的にどちらがトクかを考えるよりも、【持ち家】or【賃貸住宅】では→『いつ、どんな費用がかかるのか?』をイメージしておくことが重要です。

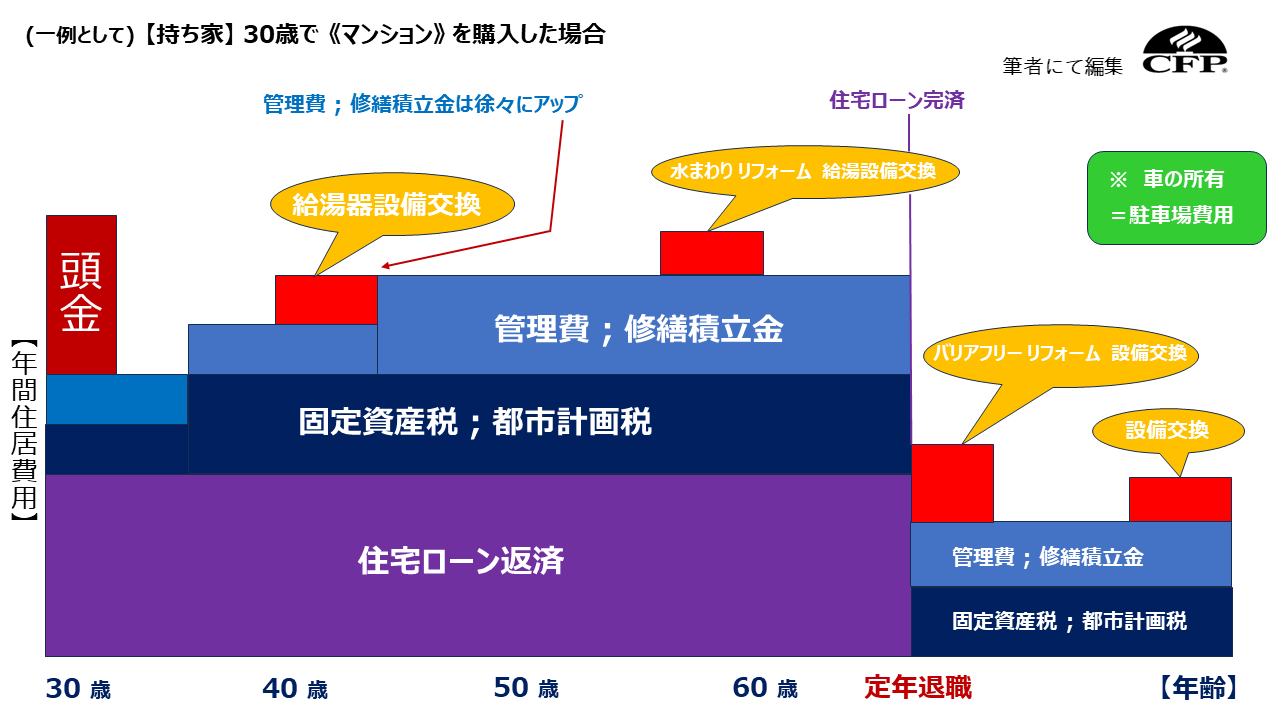

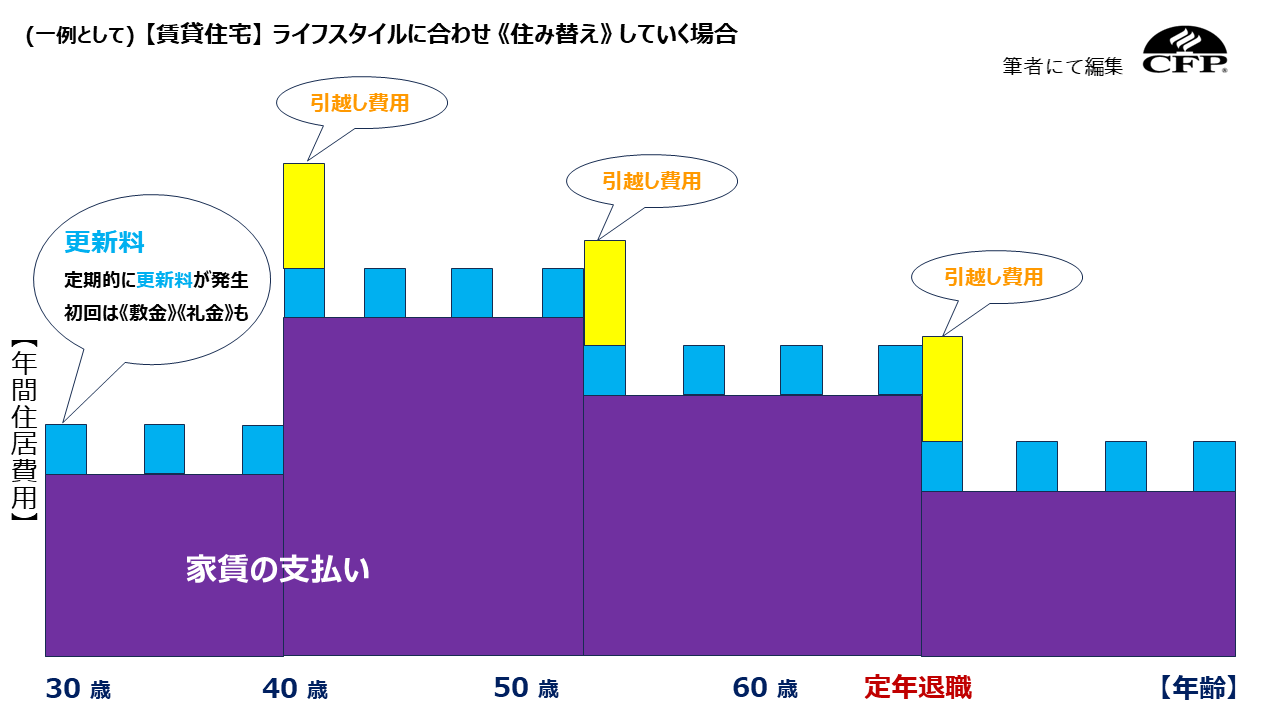

下の図は、30歳の人がマンションを買った場合 or 生涯賃貸住宅で暮らした場合→『今後の50年間、いつ?どんな費用がかかるか?』のイメージ図です。「いついくらかかるか」は、「いついくらかけるか」ですから人それぞれ…。したがいまして、この図は あくまでも自分のケースを想像する際の参考にしてください。

住宅ローン返済の他、【持ち家】がある限り→『固定資産税 ; 都市計画税 ; 管理費 ; 修繕積立金(マンションの場合)がかかる支出』です。また、『給湯器などの住宅設備の交換 / リフォームなどの、一時的な出費も数回』・・ローン完済後は、住まい費用 / 支出は格段に下がります。

『毎月の家賃の他、定期的に《更新料》がかかるのが賃貸住宅』といえます。(駐車場 ; 管理費がかかる場合もあり)。また、子どもの数が増えたり / 独立したり..と、→『家族の人数が変わったタイミングでの引越し~収入減少見込みの定年退職後に、家賃の安いところに引越す』など、家庭環境 / 状況に合わせて 住まいの費用のコントロールが可能となります。

Ⅳ ; 老後 / 生涯暮らすなら? 持ち家 or 賃貸住宅 どちらが安心?

《資産価値次第》となる【持ち家】の活用

老後・・・【持ち家】なのか?【賃貸住宅】なのか?は、生活そのものにどう影響するのでしょうか..考えていきましょう。

【持ち家】の場合

年金だけでは、生活費が心配でたまらない・・など想定した場合→『家と土地を担保にし、借り入れをする《リバースモーゲージ》という方法』があります。

《リバースモーゲージ》⇒家の所有者と配偶者が亡くなった時点で住まいが売却され、残債の返済に充てられます..それまでは、利息の返済のみという仕組みのものなどがあります。これが利用できるのは⇒【持ち家】の場合です。

対象になる物件は金融機関によっての違いがあり→『主流は、土地付き一戸建て』となります。マンションの場合→『大都市圏などの、立地の良い物件..と限定される』ケースか多いようです。

他、持ち家を売却し→『管理の楽な《コンパクトな住まい》に住み替えたり、高齢者施設への入居の一時金にしたり』なども、老後の【持ち家】の活用法といえます。ただ、いずれにしても→『売却したときに、まとまった利益が得られる資産価値の高さが大前提』となることでしょう。

【賃貸住宅】の場合

【賃貸住宅】の場合→『老後の年収に見合う家賃の家に引越すことにより、支出をコントロールできる』ことがメリットといえます。ただ、前述お伝えのように→『保証人が確保できない可能性』などで、契約の更新が難しくなることもあろうかと。

視点を変え→『現役時代は【賃貸住宅】住まい~退職後に【持ち家】を購入する・・』という考え方は?いかがでしょうか..

一生のうちに入ってくるお金 / 収入には限度があります。【賃貸住宅】住まいで出ていった《家賃分》は資産を生まないため、退職後にマイホームを購入したとしても、過去早くから【持ち家】を購入した場合に比べ、住居費が多くなってしまうことでしょう。

《退職金》をマイホーム購入に使った場合→『退職後の生活費が、不足する』可能性もあります。何よりも、住宅ローンの借り入れには《年齢制限》があります。いつかマイホームを購入しようと考えている場合→『老後を待たずに、早めに購入』する選択が、理想的といえます。

【持ち家】or 【賃貸住宅】?・・・

Ⅴ ; 持ち家 or 賃貸住宅、それぞれ向いてる人は?(ライフスタイルの考え方)

生涯 / 将来のことを充分検討し、自分自身と家族に合う暮らし方を優先に考える

本稿最後に、【持ち家】or【賃貸住宅】で『それぞれ向いている人の特徴』を一緒に考えてていきましょう。

【持ち家】住まいが向いている人

・退職までに住宅ローンが完済できる場合

・収入が安定しているといえる人

・賃貸には少ないといえる、4LDK以上の部屋数が必要な場合

・貯蓄が潤沢にある場合

・生涯シングルの可能性がある人 など

【賃貸住宅】住まいが向いている人

・転勤 / 異動が多いなど住む場所が確定しない場合

・収入が不安定な人

・健康状態が思わしくない場合

・大きな借金を背負いたくない考え方の人 など

まとめ

・【持ち家】のメリット

⇒住宅ローン完済後の、住まいの支出が抑えられる

・【賃貸住宅】のメリット

⇒家庭環境 / 収入状況などに応じて、引っ越しもしやすい

・【持ち家】のデメリット

⇒メンテナンス / リフォーム費用や、税金などがかかる

・【賃貸住宅】のデメリット

⇒老後の住まいとして、確保できない場合の可能性が

・総合的に

⇒コスト面だけでなく、ライフスタイル / ライフプランを考えて 自分自身と家族に合った住まいを選ぶことがとても大事

いかがでしょうか・・

【持ち家】or【賃貸住宅】と選択肢を考えていく場合、メリット・デメリットがさまざまといえます。『コスト面での損得』だけでなく、『将来の暮らし方 / 今後の収入』など、ご自身と家庭環境~背景など ライフスタイルのさまざまな視点から住まいとして、どちらなのかを考えていくことが大事ですね。

当事務所では、マイホーム購入について 今後の住まいへの計画検討について『ライフプランニングシミュレーション』を皆さまと学び、安心感ある生涯の居住空間実現へ向けてお手伝いしてまいります。

情報共有を共に、進めていきましょう。

当事務所での『住宅購入資金化サポート体制』

2020年6月26日より オンライン面談/随時対応可能とさせていただいております。[※ 使用ツール ZOOM ; Skype ; LINE]

平日/日中のご多用な方々のため,夕刻以降~夜間・土日祝もご相談承ります。

ライフプランに関して【住宅資金計画】・【教育資金計画】・【老後資金計画】などのご相談,また生損保についての『現状分析』・『見直し案』・『新規ご提案』につきましても,気兼ねなくお声がけくださいませ。

※ 初回面談(1時間)につきましは,無料相談承ります。

※ ご相談いただいた資料(ライフプランレポート・各種ご提案設計書)など,ご希望に応じて[郵送]または[メール]にて送らせていただきます。

※ 注/当事務所検索 グーグルマップ写真は⇒『他人様のお宅』が表示されます。

(《長崎市淵町12-18》と検索された場合)

グーグルさんに、修正を都度依頼~連絡しております。

お気軽にお問合せください

アクセス・受付時間

住所

〒852-8012 長崎県長崎市淵町 12-18

アクセス

JR長崎駅から徒歩15分 バス 07分 自動車 05分

受付時間

9:00~18:00

定休日

水曜日

※事前予約により時間外・定休日対応も可能

↑ 当事務所について

補足

↓こちらが当事務所です。

グーグルマップでの検索 ご注意ください ※

当事務所

長崎市淵町12-18での検索上

⇒ご近所(01段下の道路)『他人様のお宅の画像』が表示されます。

お客さまの声

『普通の家庭がうらやましかった

普通の生活を夢に』

諫早市在住 : M.Sさま・Aさまご夫妻

児童養護施設で育ったわたしたち夫婦が、籍を入れてからの最初の目標は『電子レンジを買う』ことでした。

わたしたちの目標を、ばかにしたり笑うことなく 中山さんは真剣に聞いていただいて 車も持っていないわたしたちのために○○○電器まで一緒に乗せてもらえ、お金の交渉までしてもらい 恥ずかしいけど最高の思い出になりました。

相談のお金を、そんな払えないわたしたちのために『プチライフプラン』とか『保険の安くてすごくいいもの』をすすめてもらって安心できました。 わたしたちに子供のいる生活とか、外食とか無理なんじゃないかと思っていたんですが すごく勇気が湧いてきました。 ありがとうございました。