〒852-8012 長崎県長崎市淵町 12-18 登録番号 T 8810739030870

お気軽にお問合せください

定休日:水曜日

事前予約により時間外・定休日対応も可能

住宅ローンの【仕組み】と【種類】

新着情報

| 2025 年 12 月 15 日 | お客さまの声 ; 2025年を公開しました。 |

|---|

| 2025 年 12 月 15 日 | 代表者ごあいさつを更新しました。 |

|---|

| 2025 年 12 月 15 日 | サービス価格につきましてを更新しました。(2026年01月改定) |

|---|

| 2025 年 12 月 15 日 | 事例紹介 ; 2025年 編集 / まとめ中 しばしお待ちください。 |

|---|

住宅ローンの【仕組み】と【種類】 / 基礎について

『夢のマイホーム購入』・・検討する際、当然のごとく 住宅ローンのことも最大のハードルとなることでしょう。

一般的なご意見として

↓

『住宅ローンの【仕組み】が、よくわかんない』

『住宅ローンの【種類】も、何からどう検討していくべきか?..』

という方々も、たくさんいらっしゃるといえます。

たしかに、住宅ローンの【仕組み】は複雑です。

『理解不足のままの借入れ』は→『お得なプランの見落とし』・『返済不能』・『経済破綻』という結果を招くことにつながりかねません。

本稿では、『人生で一番の大きな買い物』といえるマイホーム購入、基本的な【仕組み】と【種類】を 皆さまと情報共有しながら、特徴を理解し 理想的なマイホーム購入に向けてのお手伝いになりますことを願い

情報発信してまいります。

目次

Ⅰ・住宅ローンとは

Ⅱ・金利の仕組み

Ⅱ-A ; 固定金利

Ⅱ-B ; 変動金利

Ⅱ-C ; 固定金利期間選択型

Ⅲ・返済方法の種類

Ⅲ-A ; 元利均等返済方式

Ⅲ-B ; 元金均等返済方式

Ⅳ・住宅ローンの種類

Ⅳ-A ; 公的融資

Ⅳ-B ; 民間融資

Ⅳ-C ; フラット35

Ⅵ・まとめ

Ⅰ・住宅ローンとは

住宅ローンとは→『マイホーム購入資金を金融機関から借りる』ことをいいます。

お金を借りる人は、金融機関に対し『借りた住宅ローン《元金》とは別に《利息》の支払い』の義務 / 約束が生じます。

この《元金》と《利息》の合計額を→『毎月、少しずつ返済していく』のが住宅ローンです。

・住宅ローン返済額の【仕組み】

住宅ローン元金+利息=返済額

利息を計算する際に使われるのが→『住宅ローンの《金利》』となります。

《金利》には、いくつかのタイプがあり 金融機関によっても《金利》は異なってきます。

《金利》について『とにかく低いほうがお得!!』と思われるかもしれませんが、低金利のほうが一概にお得とは言えません..

《金利》が低くても、《諸費用》が高い場合や 返済期間途中に『金利が上がる』リスクがあることもあるからです。

詳細は後述でお伝えしますが→『《金利》だけで住宅ローンを選ばない』ことを、まず踏まえておきたいですね。

Ⅱ・金利の仕組み

住宅ローンは、以下03つの《金利》タイプがあります。

Ⅱ-A ; 固定金利

Ⅱ-B ; 変動金利

Ⅱ-C ; 固定金利期間選択型

Ⅱ-A ; 固定金利

返済期間中、《金利》は変わらない

Ⅱ-B ; 変動金利

半年に一度、《金利》の見直しがある

Ⅱ-C ; 固定金利期間選択型

選択した期間中(借入れ当初 / 05年など)の《金利》が固定される

《金利》タイプによる、異なる【仕組み】・・それぞれのメリット・デメリットを、確認していきましょう。

Ⅱ-A ; 固定金利

『返済開始(借入れ)当初から、返済期間終了まで《金利》の変わらない』タイプとなります。

・メリット

毎月の返済額が一定であり、将来へ向けて返済計画の見通しが立てやすい

金利変動に対しての不安感がない(家計的 / 精神的な面での)

・デメリット

他の金利タイプと比較した場合、高めの金利設定

・特徴として

固定金利の特徴として→『金利も返済額も、この先一定』という“わかりやすさ”・“安心感”があるといえます。

高めの金利設定・・とはいえ、現状の低金利時代~返済期間を考えると 固定金利は一概に高い..とはいえないでしょう。

Ⅱ-B ; 変動金利

『返済開始(借入れ)時点の《金利》が、半年に一度見直される』タイプとなります。

・メリット

他の金利タイプと比較した場合、《金利》がかなり低く設定されている

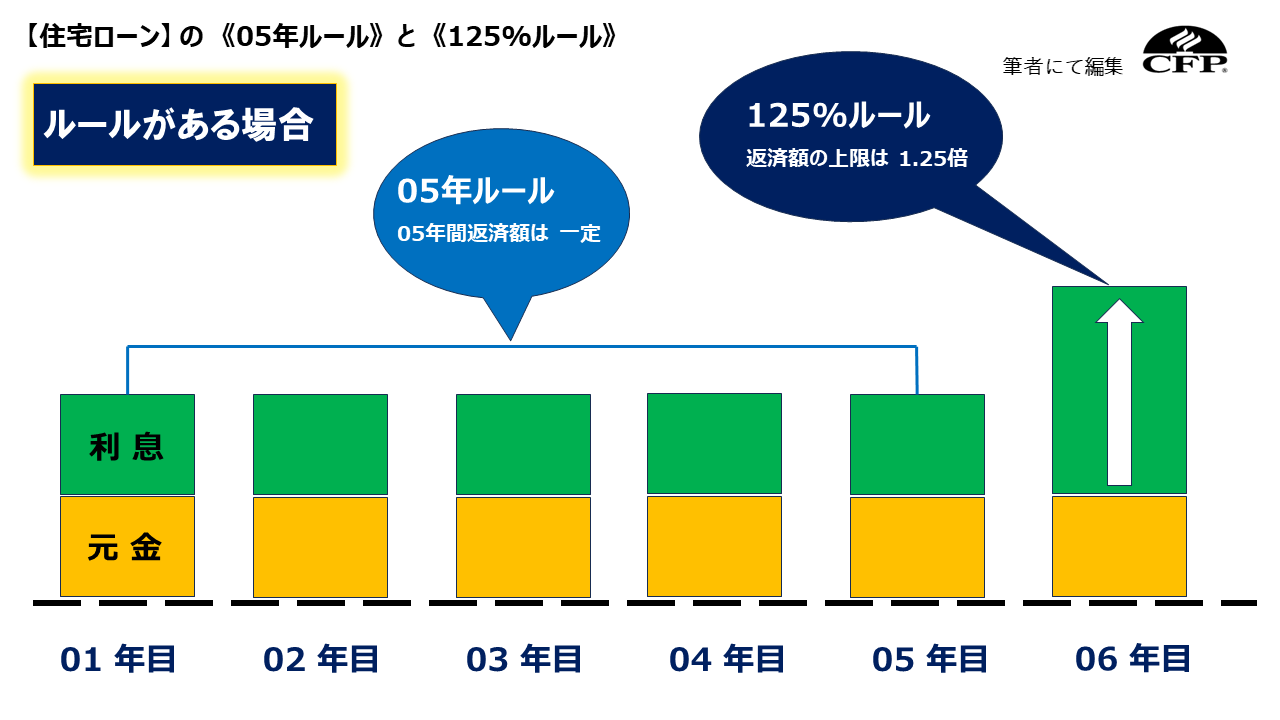

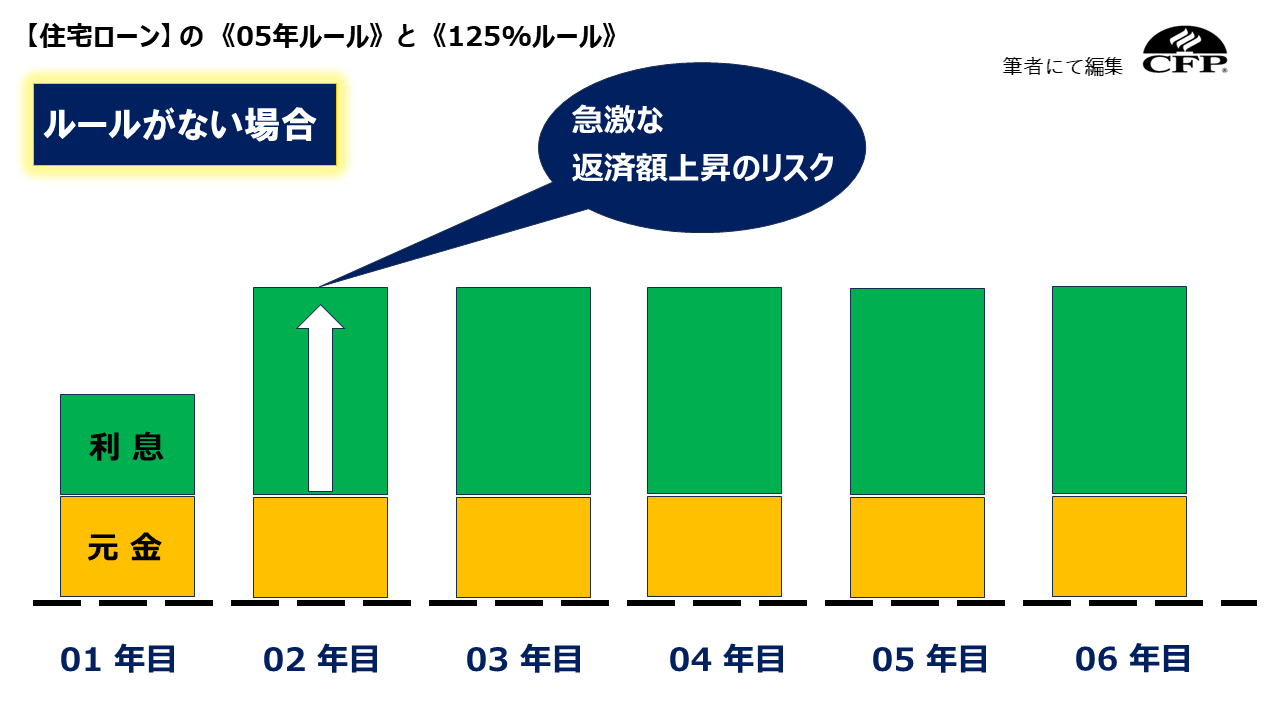

返済負担を抑える※『05年ルール』・※『125%ルール』がある(後述)

・デメリット

半年に一度《金利》の見直しが、おこなわれる・・返済開始(借入れ)当初時点での『総返済額』が、いくらになるかわからないので 将来への見通しが立てにくい

・特徴として

変動金利は03つの《金利》タイプ中→『最も低金利』に設定されています。

《金利》は半年に一度見直されるため、変動金利の《金利》が約束されているのは→『返済開始(借入れ)当初、“半年間”だけ』となります。

常に、金利上昇の不安がつきまとう・・点は、デメリットともいえますでしょうか。

では、前述の ※ 『05年ルール』 ※『125%ルール』の02つの【仕組み】について確認していきましょう。(金利上昇の不安に備える)

・『05年ルール』

《金利》が上がっても、05年間は月々の返済額は変わらない(据え置き)

・『125%ルール』

返済額の上昇幅が、前回返済額の125%までに抑えられる(据え置き)

(後述)下図で確認します。

Ⅱ-C ; 固定金利期間選択型

(借入れ)当初の《金利》が、一定期間だけ固定される』タイプとなります。

固定される期間として、02年 ; 03年 ; 05年 ; 10年などがあり ご自身 / ご家族とのライフプランにあわせて選択できます。

・メリット

固定期間として明確なので、『○○や○○の期間(一定期間)だけ、支出を抑えたい』という、ライフプランにあわせた返済 / 自在性が可能となる

・デメリット

固定期間終了後、《金利》タイプを選択し直す必要性がある(変動金利 or 固定金利期間選択型)

返済負担を抑える ※『05年ルール』 ※『125%ルール』がある(前述)が、適用されない

・特徴として

固定金利期間選択型は→『固定金利と、変動金利の良い部分をかけあわせた』《金利》タイプとなります。(金利の固定期間を任意選択できる点)

『子育て期間中や、○○期間中は金利変動リスクを避けたい』といった ライフプランにあわせた利用が可能となります。

ただ、固定金利期間選択型には、変動金利にある ※『05年ルール』(前述)のような 返済負担を軽減する【仕組み】が無いことを認識せねばなりません。

固定期間終了後、返済額上昇・・となった場合でも対処し、計画的な返済が重要な点といえます。

この【仕組み】があるため、変動金利であっても『急激な返済額アップはない』といえます。

が、これらの【仕組み】 / ルールを超えて上昇した利息分は『払わなくてよい 』×・・ということではありません。

支払いできなかった金額の利息は→『未払い利息として、将来に繰り越される』と認識してください。

低金利と踏まえると、変動金利は非常に魅力的といえますが 【仕組み】はやや複雑なので、充分理解し要検討といえます。

Ⅲ・返済方法の種類

住宅ローンは→『《元金》と《利息》の合計額を、毎月少しずつ返済していく』ものです。

《元金》と《利息》の返済方法には

Ⅲ-A ; 元利均等返済方式

Ⅲ-B ; 元金均等返済方式

という、02つの方法があります..確認していきましょう。

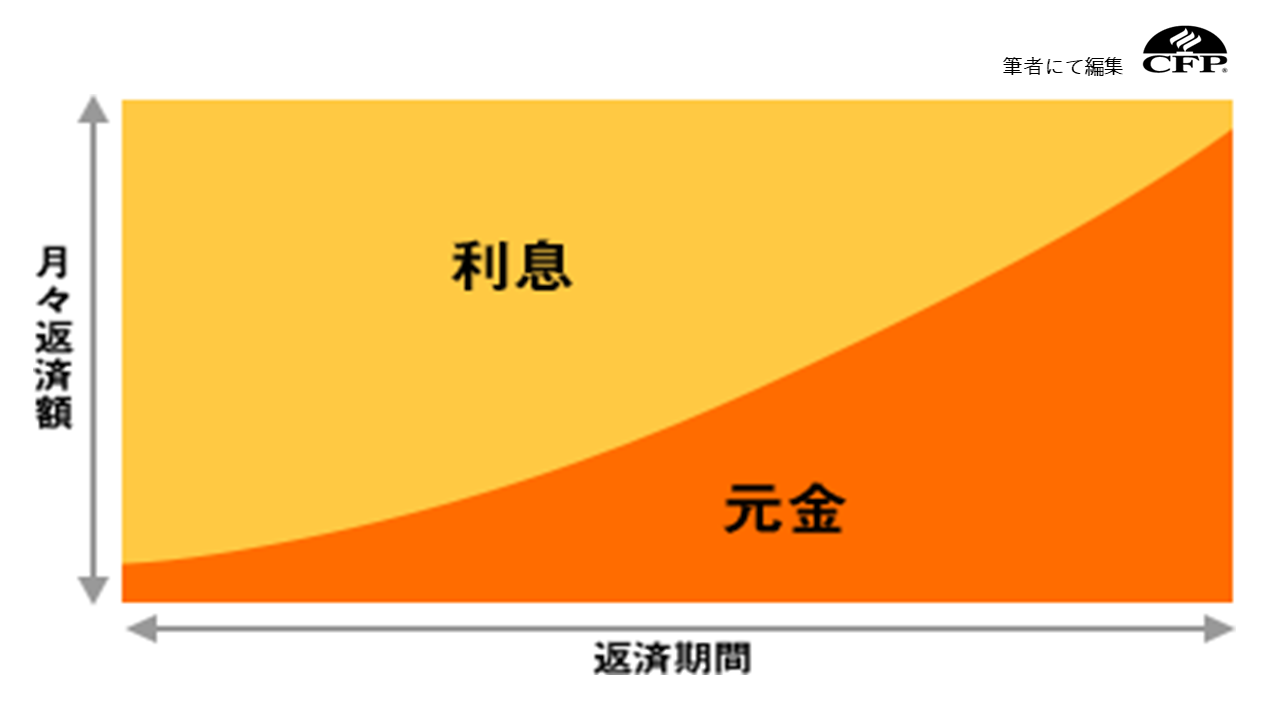

Ⅲ-A ; 元利均等返済方式

『毎月支払う《返済額》が一定』タイプとなります。

・メリット

返済額(元金+利息)が一定のため、返済計画が立てやすい

元金均等返済に比べて、返済開始当初の返済額を少なくすることができる

・デメリット

同じ借入期間の場合、元金均等返済よりも総返済額が多くなる

借入金残高の減り方が遅くなる

・特徴として

月々決まった金額を返済する方法です。

《金利》が一定であれば、月々の返済額は一定になり 返済当初は利息の支払額が多く、元金の減り方が遅いのが特徴です。

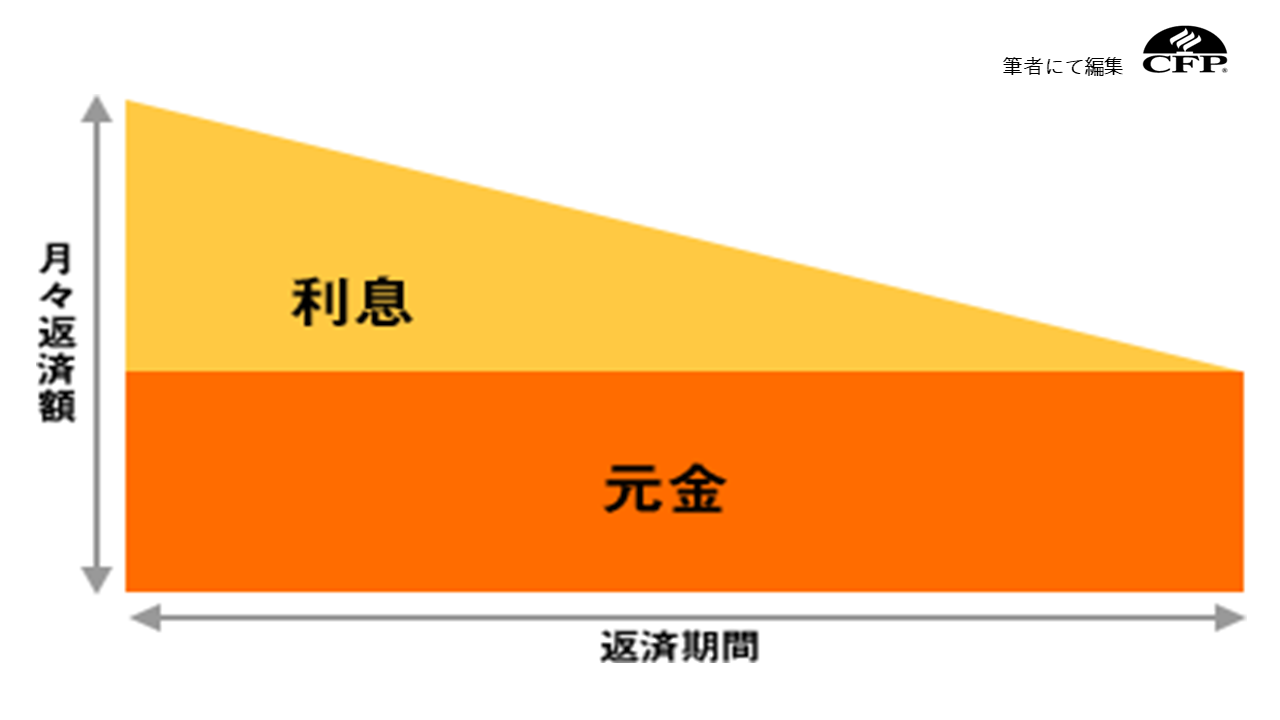

Ⅲ-B ; 元金均等返済方式

『返済が進むにつれ、《返済額》が減少していく』タイプとなります。

・メリット

返済額(元金+利息)は返済が進むにつれ少なくなっていく

元利均等返済に比べ、元金の減少が早いため→『同じ借入期間の場合、元利均等返済よりも《総返済額》は少なくなる』

・デメリット

返済開始当初の《返済額》が最も高いため→『当初の返済負担が重く、借入時に必要な収入も高くなる』

・特徴として

元金部分(借入れ金額)を返済期間で均等に割り→『月々の元金部分の返済額を決め、借入れ残高に応じた利息を上乗せして返済する』方法といえます。

返済当初が最も《返済額》が多く、返済が進むと《返済額》も徐々に少なくなっていくのが特徴です。

Ⅳ・住宅ローンの種類

Ⅳ-A ; 公的融資 →『公的機関が提供している』

Ⅳ-B ; 民間融資 →『民間の金融機関が提供している』

Ⅳ-C ; フラット35 →『民間の金融機関と公的機関が共同で提供している』

住宅ローンは主に、上記『03つの種類』に分けることができます。

これら機関によって商品の仕組みも違ってきます・・それぞれの特徴を見ていきましょう。

Ⅳ-A ; 公的融資 →『公的機関が提供している』

『国や自治体など、公的機関が提供している住宅ローンを⇒《公的融資》と呼びます。

《公的融資》の種類として、大枠 以下の02つがあります。

・① 【財形住宅融資】

勤務先の財形貯蓄制度で、積み立てている人のみ利用できる融資制度

『勤務先の財形貯蓄制度を通じて、借り入れできる公的融資』が、財形住宅融資です。

《財形貯蓄制度》の利用条件

・勤務先に、財形貯蓄制度がある会社員または公務員である

(自営業者は利用不可)

・財形貯蓄制度を1年以上継続している

・申込日時点で財形貯蓄残高が50万円以上ある

一定の利用条件を満たせば、低金利で住宅融資を受けられるのが特徴です。金利は→『05年ごとに見直し』があり、『勤務先を通じての利用』となるため、安易に転職しにくいというデメリットもあるでしょう。

・② 【自治体融資】

各自治体が独自に行う融資制度

『自治体融資各地方自治体で、独自に用意されている住宅ローン』であり、『特定の民間金融機関と提携し、低金利の融資を提供する形』が一般的といえます。

利用時には、条件を充分確認し『民間金融機関の条件と比較』での検討が必要です。

Ⅳ-B ; 民間融資 →『民間の金融機関が提供している』

《地方銀行》・《メガバンク》・《ネット銀行》~多くの金融機関が提供する民間融資は、利用者にとっては『一番馴染みのある住宅ローン』といえるでしょう。

民間融資のうち、不動産会社やハウスメーカーと金融機関が提携して提供する商品を《提携ローン》、それ以外を《非提携ローン》といいます。

詳細を確認してみましょう。

↓

・① 《提携ローン》

公式ホームページ上で案内されていない、独自のプランといえます。

“不動産会社”などが『金融機関との間に入って手続き』をしてくれるため『審査に通りやすく、利便性は高い』ローンです。

・② 《非提携ローン》

一般販売されており、ホームページ上での詳細が確認可能。

《提携ローン》のように『第三者が、間に入ってくれることがない』ため、利用者自身で選ぶ必要性がある。

『選択肢が多く、より良い条件の住宅ローンを見つけられる』可能性もある。

《提携ローン》は、利用しやすい点がメリットですが→『提携しているからといって“金利”や“諸費用”が一番低いわけではない』と認識すべきです。

《非提携ローン》は→『提携ローンのように“不動産会社”が仲立ちしてくれるわけではない』ので、利用時はよく比較検討することが大事です。

Ⅳ-C ; フラット35 →『民間の金融機関と公的機関が共同で提供している』

《民間金融機関》と《住宅金融支援機構》が提携し提供する→『ハイブリッド型の住宅ローン』のことを“フラット35”といいます。

フラット35の特徴05つを、共に確認していきましょう。

↓

・① 『質の高い住宅への融資』が目的とされるため、独自の物件検査に通る必要がある

・② 『契約者の《年収》 ; 《職業基準》が比較的緩和されている』ため、“自営業” ; “非正規雇用者”でも利用しやすい

・③ 『全期間固定金利』となるため、返済期間中は金利が一定

・④ 《買取型》と《保証型》があり、それぞれ仕組みが異なる

・⑤ 《買取型》の場合、団体信用生命保険(団信)の加入が任意となる

一般的なフラット35は→『《民間金融機関》が販売し、《住宅金融支援機構》が“債権者”となる《買取型》の仕組みが採用されています。

(基本的な“商品性”はどの金融機関で申し込んでも同じとなります)

一方で、少数の金融機関でしか取扱いのない《保証型》の場合⇒『“債権者”が、民間金融機関となる』のです。

商品内容に関しても、金融機関によって大きく異なる場合もあり 利用する際は→『利用条件』や『金利などの確認』が、大事な留意点となります。

ご自身と家族に合った『最適の住宅ローン』を考える

Ⅵ・まとめ

住宅ローンの仕組みは複雑ですが、基本のポイントさえ理解しておけば『ご自分自身と、家族に合った商品を選びやすくなる』といえます。

本稿で、皆さまと共に学び~確認してきました『特に重要なポイント』は以下の03点です。

・【金利】タイプ

金利の変化によって、【変動金利】 ; 【固定金利】 ; 【固定金利期間選択型】の03つがある。

将来的な金利変動によって総返済額も変化するため→『現時点で、何がお得になるか?はわからない』

・【返済方法】

【元利均等返済方式】と【元金均等返済方式】がある。

→『“総返済額が少ない”のは【元金均等返済方式】』

→『“返済額が一定”で、使いやすいのは【元利均等返済方式】』

・【種類】

大きく分けて【公的融資】 ; 【民間融資】 ; 【フラット35】の03種類がある。

【公的融資】は→『使える人が限られている』

【民間融資】と【フラット35】→『広く一般的に利用しやすい』

当事務所での『住宅購入資金化サポート体制』

いかがでしょうか・・

住宅ローンの選び方には『明確な正解がない』といえます..

ご自身やご家族の、ライフスタイル / ライフプランや価値観にあわせた『優先順位をつけた、使いやすいものを選ぶ』ように計画を立て 実行していきたいですね。

当事務所では、マイホーム購入について 今後の住まいへの計画検討について『ライフプランニングシミュレーション』を皆さまと学び、安心感ある生涯の居住空間実現へ向けてお手伝いしてまいります。

情報共有を共に、進めていきましょう。

2020年6月26日より オンライン面談/随時対応可能とさせていただいております。[※ 使用ツール ZOOM ; Skype ; LINE]

平日/日中のご多用な方々のため,夕刻以降~夜間・土日祝もご相談承ります。

ライフプランに関して【住宅資金計画】・【教育資金計画】・【老後資金計画】などのご相談,また生損保についての『現状分析』・『見直し案』・『新規ご提案』につきましても,気兼ねなくお声がけくださいませ。

※ 初回面談(1時間)につきましは,無料相談承ります。

※ ご相談いただいた資料(ライフプランレポート・各種ご提案設計書)など,ご希望に応じて[郵送]または[メール]にて送らせていただきます。

※ 注/当事務所検索 グーグルマップ写真は⇒『他人様のお宅』が表示されます。

(《長崎市淵町12-18》と検索された場合)

グーグルさんに、修正を都度依頼~連絡しております。

お気軽にお問合せください

アクセス・受付時間

住所

〒852-8012 長崎県長崎市淵町 12-18

アクセス

JR長崎駅から徒歩15分 バス 07分 自動車 05分

受付時間

9:00~18:00

定休日

水曜日

※事前予約により時間外・定休日対応も可能

↑ 当事務所について

補足

↓こちらが当事務所です。

グーグルマップでの検索 ご注意ください ※

当事務所

長崎市淵町12-18での検索上

⇒ご近所(01段下の道路)『他人様のお宅の画像』が表示されます。

お客さまの声

『普通の家庭がうらやましかった

普通の生活を夢に』

諫早市在住 : M.Sさま・Aさまご夫妻

児童養護施設で育ったわたしたち夫婦が、籍を入れてからの最初の目標は『電子レンジを買う』ことでした。

わたしたちの目標を、ばかにしたり笑うことなく 中山さんは真剣に聞いていただいて 車も持っていないわたしたちのために○○○電器まで一緒に乗せてもらえ、お金の交渉までしてもらい 恥ずかしいけど最高の思い出になりました。

相談のお金を、そんな払えないわたしたちのために『プチライフプラン』とか『保険の安くてすごくいいもの』をすすめてもらって安心できました。 わたしたちに子供のいる生活とか、外食とか無理なんじゃないかと思っていたんですが すごく勇気が湧いてきました。 ありがとうございました。